ประธานาธิบดีโดนัลด์ ทรัมป์ ได้ประกาศใช้นโยบาย “ภาษีศุลกากรตอบโต้” (Reciprocal Tariff) หรือ ภาษีทรัมป์ ฉบับใหม่ ที่มุ่งเป้าไปยังประเทศต่างๆ ทั่วโลก ซึ่งถือว่าเกินความคาดหมายของตลาดอย่างมาก การเคลื่อนไหวนี้เป็นการเปลี่ยนแปลงเชิงกลยุทธ์ครั้งใหญ่ของนโยบายการค้าสหรัฐฯ และส่งสัญญาณถึงการปรับโครงสร้างใหม่ของระบบการค้าโลก

การประกาศดังกล่าวสร้างแรงสั่นสะเทือนไปทั่วตลาดการเงินทั่วโลก โดยเกิดแรงตอบรับอย่างฉับพลันและรุนแรงจากทั้งนักลงทุนและผู้เชี่ยวชาญด้านเศรษฐกิจ แล้วภาษีชุดใหม่ของทรัมป์มีรายละเอียดอย่างไร? และจะส่งผลต่อทิศทางของตลาดการเงินในปี 2025 อย่างไร? มาดูในบทความนี้กัน

มีอะไรอยู่ในนโยบายภาษีทรัมป์?

เมื่อวันที่ 2 เมษายนที่ผ่านมา ทรัมป์ได้เปิดตัวกรอบนโยบายภาษีใหม่ โดยมุ่งเน้นไปที่การจัดการปัญหาการขาดดุลทางการค้าระดับโลก โดยมีมาตรการสำคัญดังต่อไปนี้:

- เก็บภาษี 10% สำหรับสินค้านำเข้าจากทุกประเทศทั่วโลก มีผลบังคับใช้ตั้งแต่วันที่ 5 เมษายน เวลา 00:01 น.

- กำหนดอัตราภาษีเฉพาะประเทศที่มีดุลการค้าเกินดุลกับสหรัฐฯ สูงที่สุด อัตราภาษีจะอยู่ในช่วง 10% – 49% เริ่มมีผลในวันที่ 9 เมษายน ประเทศอื่น ๆ ที่ไม่ได้อยู่ในกลุ่มนี้จะถูกจัดเก็บตามอัตราพื้นฐานที่ 10%

- เก็บภาษี 25% สำหรับรถยนต์นำเข้าทุกรุ่นจากทุกประเทศ มีผลบังคับใช้ทันที

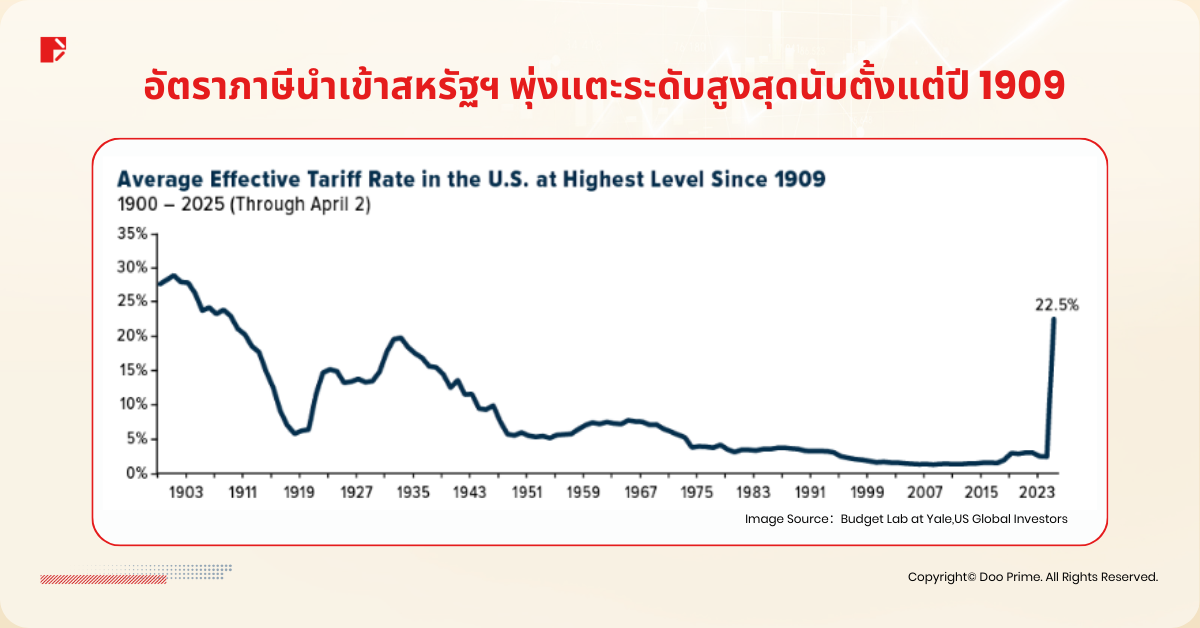

จากงานวิจัยของ Yale University พบว่า มาตรการใหม่นี้ส่งผลให้ อัตราภาษีเฉลี่ยของสหรัฐฯ เพิ่มขึ้นเป็น 22.5% ซึ่งนับว่าเป็นระดับสูงสุดตั้งแต่ปี 1909 และมากกว่าค่าประมาณการณ์เดิมที่อยู่ราว 10% ถึง 2 เท่า

อะไรอยู่เบื้องหลังการผลักดันนโยบายภาษีของทรัมป์?

นโยบายภาษีของทรัมป์มีเป้าหมายหลักอยู่ 3 ข้อสำคัญ:

- แก้ไขปัญหาดุลการค้า: ทรัมป์ต้องการตอบโต้สิ่งที่เขาเรียกว่า “แนวทางการค้าที่ไม่เป็นธรรม” โดยมีเป้าหมายในการนำงานด้านการผลิตกลับคืนสู่สหรัฐฯ

- กระตุ้นการจ้างงานในประเทศ: ด้วยการทำให้สินค้าที่ผลิตในอเมริกามีความสามารถในการแข่งขันมากขึ้น รัฐบาลคาดว่าจะช่วยกระตุ้นการเติบโตในภาคอุตสาหกรรมและสร้างตำแหน่งงานใหม่ให้กับชาวอเมริกัน

- เพิ่มรายได้ให้รัฐบาลกลาง: การจัดเก็บภาษีนำเข้าที่สูงขึ้นจะสร้างรายได้เพิ่มเติมให้กับรัฐบาล ซึ่งจะช่วยสนับสนุนงบประมาณของประเทศ

การตอบรับของตลาดอย่างรุนแรงและตอบกลับแบบทันที

หลังจากมีการประกาศนโยบายภาษีใหม่ ตลาดการเงินตอบสนองอย่างรวดเร็วและรุนแรง ทั้งในแง่ของ :

ตลาดหุ้นดิ่งแรง

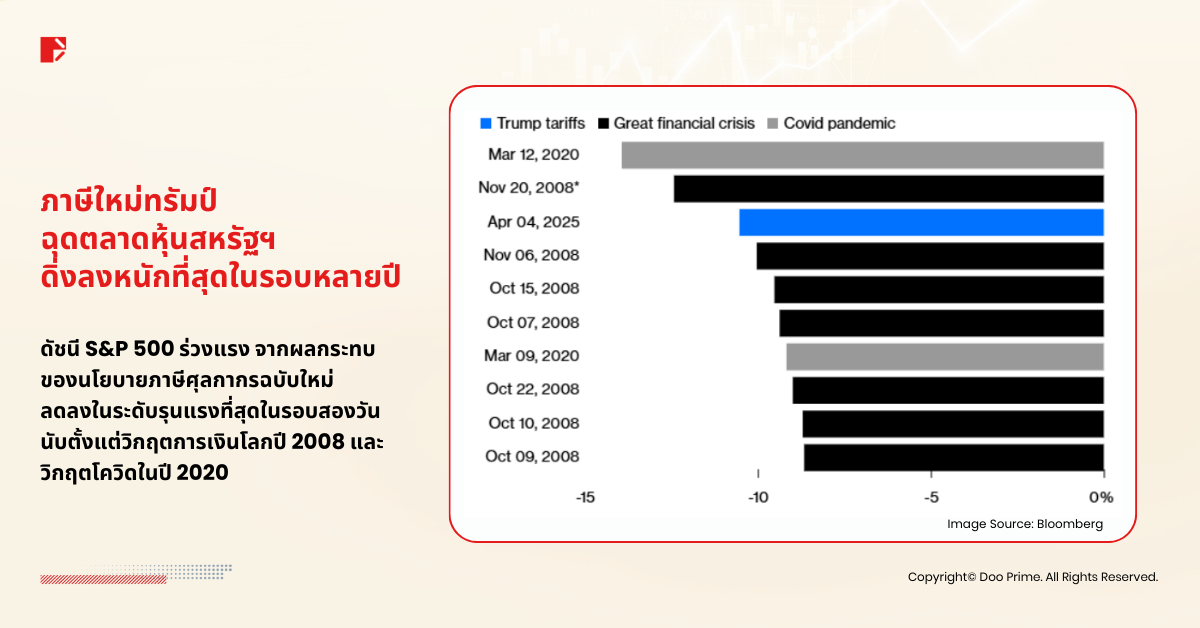

- เมื่อวันที่ 3 เมษายน ดัชนี Dow Jones, S&P 500 และ Nasdaq ต่างพากันร่วงหนัก โดยแตะระดับการปรับตัวลดลงรายวันที่แรงที่สุดในรอบหลายปี

- แรงขายยังคงต่อเนื่องในวันที่ 4 เมษายน โดยดัชนี S&P 500 ดิ่งลงถึง 5.97% ซึ่งเป็นการร่วงลงรายวันที่แรงที่สุดนับตั้งแต่เดือนมีนาคม 2020

ดอลลาร์อ่อนค่า

- ดัชนีค่าเงินดอลลาร์สหรัฐ (US Dollar Index) ร่วงจากระดับเหนือ 104 ลงมาต่ำกว่า 102 ภายในวันเดียส่งผลให้สกุลเงินหลักอื่นๆ แข็งค่าขึ้นทันที

ราคาสินค้าโภคภัณฑ์ผันผวน

- ทองคำ พุ่งขึ้นเกือบแตะระดับ $3,200 ต่อออนซ์ ก่อนจะย่อตัวลง เนื่องจากเงินทุนไหลเข้าสินทรัพย์ปลอดภัยอื่น

- น้ำมันดิบ ร่วงลงกว่า 4% จากความกังวลว่าอุปสงค์ด้านพลังงานทั่วโลกจะลดลงตามภาวะการค้าที่ย่อตัว

ใครได้รับผลกระทบหนักที่สุดจากภาษีชุดใหม่?

สินค้าอุปโภคบริโภค

การปรับขึ้นภาษีรอบนี้กระทบกับสินค้าผู้บริโภคหลายประเภท หลายบริษัทที่เคยย้ายฐานการผลิตไปยังประเทศอย่างเวียดนามและไทย เพื่อหลีกเลี่ยงภาษีในรอบก่อน กลับต้องพบว่าประเทศเหล่านี้ถูกจัดอยู่ใน “กลุ่มภาษีสูง” ด้วยเช่นกัน

แบรนด์ดังอย่าง Nike และ Adidas มีราคาหุ้นร่วงลงเกือบ 10% หลังจากมีประกาศภาษีใหม่

อุตสาหกรรมยานยนต์

ผู้ผลิตรถยนต์ต่างประเทศต้องเจอกับภาษีนำเข้าสหรัฐฯ สูงถึง 25% แบรนด์หรูอย่าง BMW และ Mercedes-Benz ได้รับผลกระทบโดยตรง โดยต้นทุนการนำเข้ารถบางรุ่นเพิ่มขึ้นถึง $20,000 ต่อคัน

นักลงทุนควรจับตาอะไรในระยะสั้น?

ภาษีจะมีการเจรจาลดลงหรือไม่?

รัฐมนตรีคลังสหรัฐฯ Vincent Besson ระบุว่าแผนภาษีวันที่ 2 เมษายนถือเป็น “เพดานสูงสุด” ซึ่งบ่งชี้ว่ายังมีพื้นที่สำหรับการเจรจาในช่วงไม่กี่สัปดาห์ถัดไป การพูดคุยระหว่างสหรัฐฯ กับคู่ค้า ถือเป็นปัจจัยสำคัญ หากมีสัญญาณของการประนีประนอม อาจช่วยลดแรงกดดันในตลาดได้

เมื่อวันที่ 9 เมษายน ทรัมป์ประกาศ ชะลอการบังคับใช้ภาษีใหม่ชั่วคราว โดยลดอัตราภาษีเหลือ 10% สำหรับสินค้านำเข้าจากคู่ค้าสหรัฐฯ ส่วนใหญ่ และให้เวลาการเจรจา 90 วัน

ตลอดช่วง 3 เดือนข้างหน้า การเจรจาเพื่อปรับลดอัตราภาษีจริงจะเป็นประเด็นหลัก และผลลัพธ์จากการเจรจานี้อาจส่งผลต่อความเชื่อมั่นในตลาดการเงินทั่วโลก

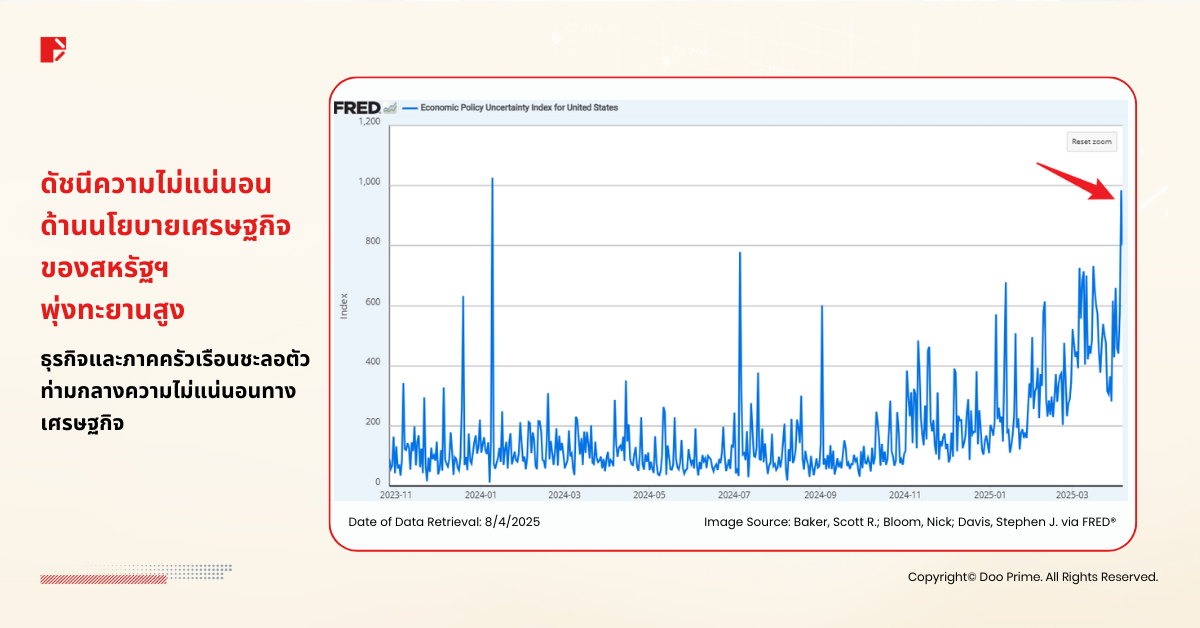

ความไม่แน่นอนด้านนโยบายเศรษฐกิจพุ่งสูง

หลังจากมีประกาศภาษี ดัชนีความไม่แน่นอนด้านนโยบายเศรษฐกิจของสหรัฐฯ (Economic Policy Uncertainty Index) พุ่งสูงขึ้นทันที เมื่อความไม่แน่นอนเพิ่มขึ้น ภาคธุรกิจมักจะชะลอการลงทุน ซึ่งนำไปสู่ความกังวลว่าเศรษฐกิจสหรัฐฯ อาจเข้าสู่ภาวะถดถอยภายในปีนี้

ธนาคารกลางสหรัฐฯ (Fed) จะตอบสนองอย่างไร?

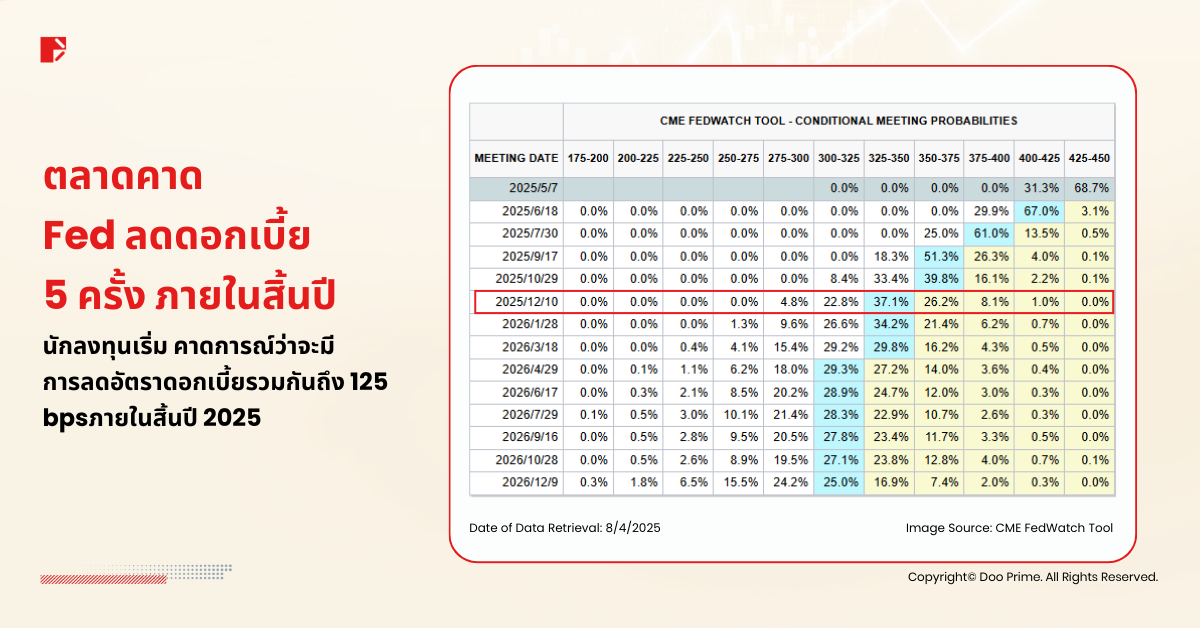

ท่ามกลางความกังวลต่อภาวะเศรษฐกิจโลก ตลาดได้สะท้อนคาดการณ์ว่า Fed อาจปรับลดดอกเบี้ยมากถึง 5 ครั้งในปี 2025 คิดเป็นรวม 125 จุดเบสิส บางฝ่ายคาดว่า Fed อาจเริ่มดำเนินการก่อนการประชุมอย่างเป็นทางการครั้งถัดไป

อย่างไรก็ตาม หลังจากที่ทรัมป์ประกาศชะลอการบังคับใช้ภาษีแบบเต็มรูปแบบ ความคาดหวังต่อการลดดอกเบี้ยแบบรุนแรงก็เริ่มลดลง แต่แนวโน้มอัตราดอกเบี้ยยังคงผันผวนสูง สะท้อนให้เห็นถึงความเปราะบางของความเชื่อมั่นในตลาด

ภาพรวมการลงทุนท่ามกลางความผันผวนจากภาษีการค้า

การเคลื่อนไหวของตลาดในระยะยาว

ทรัมป์แสดงจุดยืนอย่างชัดเจนว่า “ภาษีศุลกากรคือหัวใจของนโยบายเศรษฐกิจของเขา” และมีแนวโน้มว่าจะยังคงใช้อย่างต่อเนื่อง นั่นหมายความว่า ความไม่แน่นอนจากการเจรจาการค้าระหว่างประเทศจะยังคงส่งผลกระทบต่อตลาด อย่างต่อเนื่อง

นักลงทุนระยะยาวจึงจำเป็นต้องพิจารณาประเด็นนี้ในการจัดพอร์ตลงทุน เพราะทุกความเคลื่อนไหว ไม่ว่าจะเป็นการประกาศภาษีใหม่ หรือความคืบหน้าทางการทูต อาจส่งแรงกระเพื่อมไปทั่วทั้งอุตสาหกรรมได้ทันที

ความอ่อนไหวของตลาดในระยะสั้น

นับตั้งแต่ประกาศภาษีเมื่อวันที่ 2 เมษายน ความผันผวนในตลาดระยะสั้นทวีความรุนแรงขึ้น ตัวอย่างเช่น วันที่ 8 เมษายน เพียงแค่มีข่าวลือว่า การบังคับใช้ภาษีอาจถูกเลื่อน ทำให้ราคาหุ้นพุ่งขึ้นทันที แต่ไม่นานก็ร่วงลงอย่างรวดเร็วหลังจากมีการยืนยันว่าไม่เป็นความจริง เหตุการณ์แบบนี้สะท้อนว่า ตลาดมีความไวสูงต่อข่าวสารเชิงนโยบาย ความผันผวนของราคาและความรู้สึกนักลงทุนจึงอาจยังคงอยู่ต่อเนื่องตลอดช่วงหลายเดือนข้างหน้า

บทสรุป: การเจรจาการค้าโลกและอารมณ์ของตลาด

ไม่กี่เดือนข้างหน้านี้จะเป็นช่วงเวลาสำคัญว่า แต่ละประเทศจะสามารถเจรจาลดอัตราภาษีได้หรือไม่ เพราะท่าทีของการเจรจาการค้าโลกจะส่งผลโดยตรงต่อความเชื่อมั่นของนักลงทุนและแนวโน้มตลาดโลกในระยะนี้ สิ่งสำคัญคือ ความคล่องตัว นักลงทุนควรจับตาการเปลี่ยนแปลงนโยบายทั่วโลกและเตรียมพร้อมปรับพอร์ต เพื่อลดความเสี่ยง และ คว้าโอกาส ที่จะเกิดขึ้นอย่างรวดเร็ว

อ่านบทความวิเคราะห์ตลาดอีกมากมายที่นี่

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต Doo Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ Doo Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง